こんにちは。eBay Export Chartbook運営者のJです。

eBayで商品を販売していて、「ヨーロッパ宛ての発送」になった瞬間、ちょっと身構えてしまうことってありませんか?

「関税ってどうなるの?」「VAT(付加価値税)って私が払うの? バイヤーが払うの?」「IOSS番号ってどこに書けばいいの?」……こんな疑問が一気に押し寄せてきて、頭の中がごちゃごちゃになりがちですよね。

特に最近は、EUの税制改正やイギリスのブレグジット(EU離脱)の影響で、昔の知識が通用しなくなっています。

「昔はギフト扱いで送れば大丈夫だった」とか「少額ならスルーされた」なんていう古い武勇伝を信じていると、今の時代、バイヤーに高額な請求がいってしまい、最悪の場合は受取拒否やネガティブフィードバックという痛い目を見ることも。

配送キャリアも、日本郵便、FedEx、DHLとそれぞれ微妙にルールや入力画面が違うので、同じ商品を送るにしても手順が変わったりして、本当に厄介です。

この記事では、そんな複雑怪奇なeBayのヨーロッパ関税・VAT問題を、みなし供給者としてのeBayの役割を踏まえつつ、徹底的に噛み砕いて解説します。

DDPやDAP(DDU)といった貿易用語の意味から、HSコードやEORI番号が必要になるリアルな場面、そして「150ユーロ」「135ポンド」という運命の分岐点まで、あなたが迷いやすいポイントを網羅しました。

この記事を読み終える頃には、「なんだ、結局私がやるべき作業はこの3つだけか!」と、霧が晴れるようにスッキリしているはずですよ。

さあ、一緒にヨーロッパ発送の不安を解消していきましょう。

この記事でクリアになること

- eBayでのVAT徴収とIOSSの仕組み(なぜ番号が必要なのか?)

- 「150ユーロ(EU)」と「135ポンド(英国)」の分岐点と関税発生のロジック

- 日本郵便・FedEx・DHLそれぞれの、現場で使える実務テクニック

- もしもVATを二重請求されてしまった時の、スマートな返金・対処フロー

目次

eBayのヨーロッパの関税とVATの全体像

まずは細かい手続きの話に入る前に、「何がどう変わって、今どうなっているのか」という全体像(ビッグピクチャー)を共有しておきましょう。

ここが曖昧なままだと、どんなに小手先のテクニックを覚えても、例外が起きたときに対応できなくなってしまいます。

根本的なルールを知っておくことは、あなたのアカウントを守る最強の盾になりますよ。

「税金の話なんて難しそう…」と敬遠せずに、ざっくりとイメージを掴んでいきましょう。

EUのVAT改正と免税廃止

EU(欧州連合)向けの越境ECにおいて、2021年7月1日は「歴史的な転換点」でした。

それ以前は、多くの国で「22ユーロ以下の少額輸入貨物」についてはVAT(付加価値税)を免除するというルール(Low Value Consignment Relief)が存在していました。

これ、昔から輸出をやっている方なら覚えがあるかもしれません。

「安いものなら税金かからないから、とりあえず送っちゃえ」が通じていた時代です。

しかし、この制度は廃止されました。

現在は原則として、たとえ1円の商品であっても、EUに輸入されるすべての物品に対してVATが発生します。

これは、EU域内の事業者と、我々のような域外のセラーとの競争条件を公平にするための措置です。

域内の店は必ずVATを払っているのに、海外から買うと無税になるのは不公平だよね、という理屈ですね。

この変更により、我々セラーが意識すべき最重要ポイントは2つあります。

一つは、販売時点(チェックアウト時)でVATが徴収されるケースが圧倒的に増えたこと。

もう一つは、通関現場の厳格化です。

昔のようにインボイスを適当に書いたり、アンダーバリュー(価格を安く申告すること)をしたりすると、すぐに税関で止められます。

現代の税関は、紙の書類よりも「電子通関データ(EAD)」を正として見ています。

データがすべて、と言っても過言ではありません。

この「すべての輸入品にVATがかかる」という大前提をまずは腹落ちさせてください。

ここを甘く見ていると、バイヤーから「税金なんて聞いてない!」とクレームが来た時に、「いや、それはあなたの国のルールですよ」と自信を持って説明できなくなってしまいますからね。

【一次情報で確認】

EUのVATルール変更やIOSS制度の詳細は、欧州委員会の公式サイトで公開されています。

制度の背景や正確な定義を知りたい方は、こちらも参照してください。

(出典:欧州委員会『VAT One Stop Shop』)

IOSS制度と150ユーロ基準

「すべての商品にVATがかかるなら、いちいちバイヤーが荷物を受け取るときに税関で支払うの? めちゃくちゃ面倒じゃない?」

そう思いますよね。

そこで導入された救世主的な仕組みが、IOSS(Import One-Stop Shop)です。

IOSSを一言で言うと、「購入時にお客さんからVATを預かっておいて、セラー(またはeBayなどのプラットフォーム)がまとめて税務署に払うから、荷物はフリーパスで通してね」という制度です。

これがあるおかげで、バイヤーは荷物受取時に関税や手数料を追加で払う必要がなくなり、国内通販と同じような感覚で商品を受け取ることができます。

ただし、この魔法のパスポートには条件があります。それが「150ユーロ」という壁です。

基本的に、IOSSが適用できるのは、貨物の本質的な価値(Intrinsic Value)が150ユーロ以下の場合に限られます。

150ユーロの計算には要注意

ここで多くのセラーが迷うのが、「送料は含むの? 含まないの?」という点です。

EUの公式ルールでは、関税の基準となる「貨物の価値」には、送料や保険料は含まないとされています(ただし、インボイス上で送料が明確に区分されている場合に限る)。

つまり、商品価格そのものが150ユーロ以下ならIOSS対象、ということになります。

しかし、私はあえてこうアドバイスします。「150ユーロギリギリは狙うな」と。

なぜなら、通貨換算のレート(eBayの設定レートと、現地の税関が使うレート)は異なりますし、税関職員によっては送料込みの合計額で判断してしまうケースもゼロではないからです。

例えば、商品価格が148ユーロだったとして、もし税関のレート計算で151ユーロと判断されたらどうなるか?

IOSSは無効となり、バイヤーの元に届いた時に「関税+VAT+通関手数料」のフルセット請求がドカンと届きます。

これはトラブル必至です。

ですので、140ユーロを超えてくるような商品は、リスティングの説明文やバイヤーへのメッセージで、「高額商品のため、輸入時に関税が発生する可能性があります」と一言添えておくのが、プロとしてのリスク管理かなと思います。

IOSSの世界観まとめ

シンプルに言うと「販売時にVAT清算済み → 国境ではスルーパス」です。

ただし、これが機能するためには、あなたが発送ラベルを作るときに「この荷物はVAT支払い済みですよ」という証拠(IOSS番号などのデータ)を正しくセットする必要があります。

ここが抜けると、ただの「未払い荷物」として扱われます。

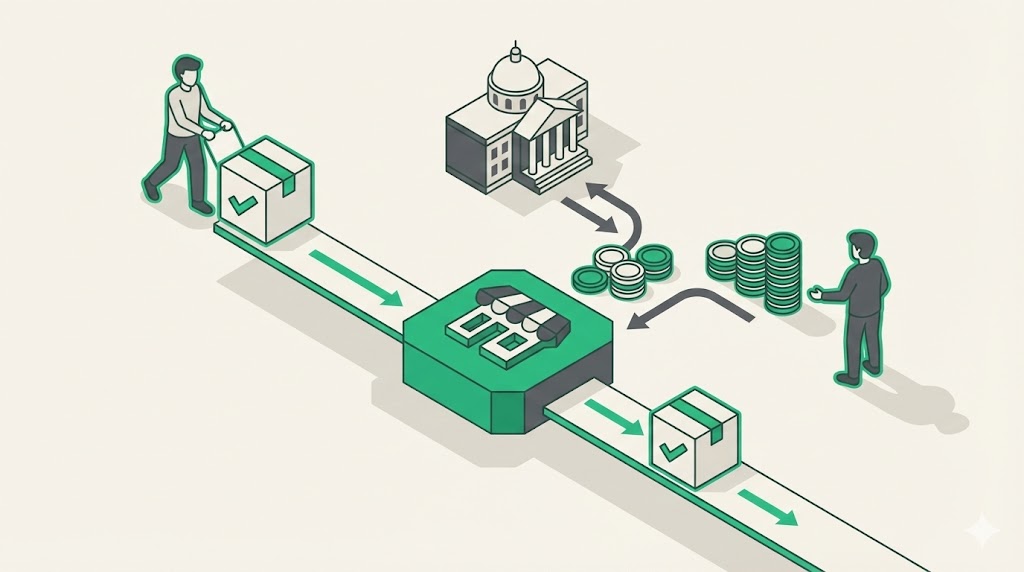

みなし供給者とVAT徴収

さて、ここで登場するのが「みなし供給者(Deemed Supplier)」という少し難しい言葉です。

でも安心してください。

意味はシンプルです。

EUの新しいルールでは、eBayのようなオンラインマーケットプレイス(OMP)を通じて商品が販売される場合、一定の条件(150ユーロ以下のEU域外からの輸入など)においては、「実際の売り手(あなた)に代わって、マーケットプレイス(eBay)が販売者(供給者)であるとみなす」ことになっています。

これによって何が起きるかというと、VATの徴収と納税の義務が、あなた個人からeBayに移るのです。

eBayがあなたの代わりにバイヤーからVATを徴収し(Collect)、それを各国の税務当局に納付(Remit)してくれます。

これが、eBayの管理画面でよく見る「VAT Collected by eBay」の正体です。

セラーは何もしなくていい?

「じゃあeBayが全部やってくれるなら、私は何もしなくていいんですね! ラッキー!」

……と、思いたいところですが、ここが落とし穴。

金銭的な徴収はeBayがやってくれますが、「物理的な発送手続き」をするのはあなたです。

eBayが徴収したという事実を、税関に伝えるための「伝言ゲーム」を成功させなければなりません。

そのための鍵が、eBayのIOSS番号です。あなたが発送ラベルを作成する際、このIOSS番号を正しい形式で配送会社のシステムに入力し、電子データとして送信することで初めて、現地の税関は「ああ、これはeBayが徴収済みだね、よし通れ!」と判断できるのです。

ここ、すごく重要です。

eBayがお金を取っているからといって、自動的に税関にその情報が飛んでいくわけではありません。

発送ラベル上のデータ(EAD)にIOSS情報が正しく乗っていないと、税関は「VAT未払い」と判断します。

その結果、バイヤーは二重にVATを請求されることになります。

徴収(お金の流れ)と通関(モノの流れ)は別レイヤーの話だと理解しておきましょう。

また、よくある勘違いとして、「自分でIOSS番号を取得しなきゃいけないの?」という質問がありますが、eBayで販売している限り、基本的にはeBayのIOSS番号を使用します。

自社サイト(Shopifyなど)で売る場合は自分で登録が必要ですが、eBayセラーとしての活動なら、eBayの番号を「借りて」発送するイメージでOKですよ。

イギリスVATと135ポンド

さて、ここからは「EUとは別物」として頭を切り替える必要がある、イギリス(UK)の話です。ブレグジット(EU離脱)以降、イギリスは独自のVATルールで動いていますが、ここでもeBayセラーを悩ませる数字が出てきます。

それが「135ポンド」です。

EUの「150ユーロ」と似ているので混同しやすいのですが、ロジックは微妙に異なります。

イギリスの場合、販売される商品の価格が135ポンド以下(送料・保険料を含まない商品単体価格)であれば、基本的にeBayなどのマーケットプレイスがVATを徴収し、HMRC(英国歳入関税庁)へ納税します。

これを「Supply VAT」と呼びます。

一方で、135ポンドを超える商品の場合、eBayによるVAT徴収の対象外となるケースが多くなります(※バイヤーがビジネスアカウントの場合など例外あり)。

この場合、商品は「輸入VAT(Import VAT)」および「関税(Customs Duty)」の対象となり、荷物がイギリス国境に到着した時点で、配送会社を通じてバイヤーに請求がいきます。

「135ポンド」の壁で起きるトラブル

ここ、気になりますよね。

具体的に何が起きるかというと、「135ポンド超の商品」を売った時に、バイヤーが「あれ? eBayで決済した時に関税も払ったんじゃないの?」と勘違いして、受取時に高額な請求に驚く……というパターンです。

私はこれを防ぐために、130ポンド〜140ポンド付近の商品を出品する際は、為替変動のリスクも考慮して、商品説明欄(Description)にかなりしつこく注意書きを入れています。

「英国の税関ルールにより、この価格帯の商品は到着時に関税・VATの支払いが必要になる可能性が高いです」と。

これがあるだけで、後々のクレーム率がガクンと下がりますよ。

また、北アイルランド(Northern Ireland)宛ての荷物は、政治的な取り決め(北アイルランド議定書)により、イギリス本土(Great Britain)とは異なり、一部EUのルールが適用されるという超・例外的な運用があります。

ここまで細かく覚えるのは大変ですが、「UK宛てだからといって一律ではないかも?」というアンテナだけは張っておいてください。

【一次情報で確認】

イギリスへの商品販売時のVAT徴収ルールや、135ポンドの基準については、英国政府の公式サイト(GOV.UK)に詳細なガイダンスがあります。

正確な条件分岐を確認したい方は、必ずこちらをチェックしてください。

(出典:GOV.UK『VAT and overseas goods sold to customers in Great Britain』)

関税とVATの違いを整理

ここまで「VAT、VAT」と言ってきましたが、ふと「あれ、じゃあ『関税』って何なの?」と思いませんか?

検索キーワードでは「eBayヨーロッパ関税」とひとまとめにされがちですが、実務上、この2つは似て非なるものです。

ここを混同していると、バイヤーへの説明でボロが出ます。

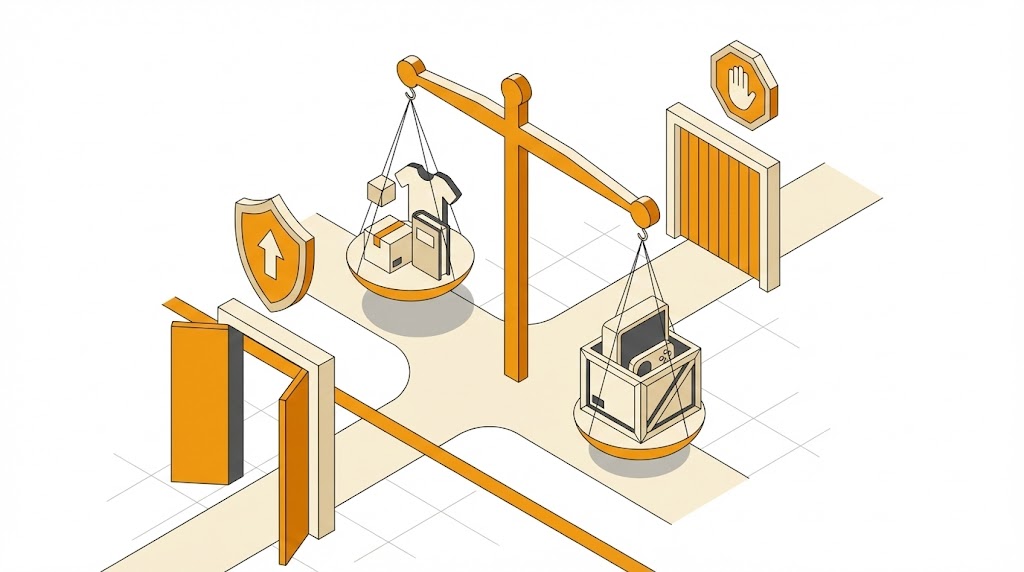

ざっくり言うと、VATは「消費税」、関税は「産業を守るための壁」です。

VATは国内でモノを買うときにかかる税金と同じ性質なので、基本的にはほぼ全ての商品にかかります(税率は国によって20%前後と高いです)。

対して関税は、その国の産業を保護するために輸入品にかける税金なので、品目(HSコード)や原産国によって税率が0%だったり、高率だったりとバラバラです。

以下の表で、eBay輸出における違いを整理しました。

これ、スクショして手元に置いておくと便利ですよ。

| 項目 | VAT(付加価値税) | 関税(Customs Duty) |

|---|---|---|

| 役割・性質 | 消費に対する税(日本の消費税に近い) | 国内産業保護のための税 |

| 発生頻度 | ほぼ全商品で発生(少額でもかかる) | 一定額(例: 150ユーロ/135ポンド)超や特定品目で発生 |

| 金額の目安 | 国ごとの標準税率(約17%〜27%) | 0%〜数十%(品目・原産地・HSコードによる) |

| eBayの役割 | 条件次第で徴収・納税(IOSSなど) | 基本的にノータッチ(バイヤー負担が原則) |

| トラブル要因 | 「二重請求された」というクレーム | 「こんなに高いと思わなかった」というクレーム |

DDPとDAP(DDU)の違いを知る

ここでもう一つ、貿易用語のDDP(Delivered Duty Paid:関税込み条件)とDAP(Delivered at Place:仕向地持込渡し・関税抜き)の違いを押さえておきましょう。

eBayでの標準的な取引は、基本的にDAP(旧DDU)です。

つまり、「セラーは玄関先まで荷物を届ける手配はするけど、輸入時に発生する税金や通関手数料はバイヤーが払ってね」というスタンスです。

eBayの利用規約(User Agreement)にも明記されています。

しかし、eBayの「Global Shipping Program(GSP)」や新しい「eBay International Shipping」のようなプログラムを使う場合、システム上で関税等の見積もりを出し、バイヤーからDDP的に事前徴収することもあります。

初心者のうちは、「自分で勝手にDDP(関税元払い)で送らないこと」をおすすめします。

FedExやDHLで「関税元払い」オプションを選ぶと、後日、配送会社からあなたに請求が来ますが、その額が予想外に高額(関税+立替手数料+税金)になることが多く、利益が吹っ飛びます。

お金の話は人生に影響しますから、基本はDAP(バイヤー払い)で、その旨をしっかり伝える運用を徹底しましょう。

eBayのヨーロッパの関税トラブル対策

理論武装は完了しましたね。ここからは、泥臭い「現場編」です。

実際に発送作業をする時、あなたの目の前にあるパソコン画面に何をどう入力すればいいのか。

そして、もしトラブルが起きたらどう火消しをするのか。

ポイントはたった2つ。

「IOSS情報をどこにどう入れるか」と「二重請求が起きたときにどう捌くか」です。

この2つを押さえるだけで、ヨーロッパ発送のストレスが激減します。

IOSS番号の書き方と注意

先ほどもお伝えしましたが、IOSSは「番号そのもの」よりも、「電子データ(EAD)で通関へ届いているか」が命です。

昔のように、ダンボールの側面にマジックで「IOSS: IMxxxxxx」と手書きしても、現代の税関システムでは読み取ってくれません。

電子データが空っぽなら、それは「データなし=未払い」として処理されます。

eBayのセラーハブ(注文詳細画面)に行くと、該当する注文には「View order details」の中にIOSS番号(通常、IMから始まる番号)が表示されています。

この番号を、あなたが使っている発送ツール(Hiroget、Ship&Co、eLogi、あるいは配送会社の直接ツール)の指定された欄に入力する必要があります。

【私の結論】入力のコツ

IOSS番号を入力する際は、数字とアルファベットだけの「生の番号(例:IM1234567890)」を入れてください。

よくあるミスが、「IOSS: IM...」のように「IOSS:」という文字まで入力欄に入れてしまうこと。

これだとシステムエラーで弾かれたり、不正なデータとして送信されたりします。

入力欄があるなら、そこはコード専用の場所だと思って、余計な装飾は省くのが安全です。

日本郵便のIOSS入力手順

日本郵便を使ってEMSや国際eパケット(現在は停止中ですが)、あるいは小形包装物を送る場合、「国際郵便マイページサービス」を使うのが一般的ですよね。

入力で迷いやすいポイント

マイページの発送ラベル作成画面を進んでいくと、お届け先情報の入力あたりに「税関告知書」や「内容品登録」のセクションが出てきます。

ここに「IOSS番号 / VAT番号」といった入力欄があるはずです。

- 専用欄がある場合:迷わずそこにeBayから指定されたIM番号を入力してください。

- 商品ごとの入力? 合計での入力?:システムによりますが、通常は発送全体の情報として一箇所に入力するか、内容品ごとに紐付ける形になります。

ここで一番セラーを不安にさせるのが、「入力したのに、印刷されたラベルを見てもIOSS番号が印字されていない!」という現象です。

これ、実は仕様である場合が多いんです。

IOSS番号は不正利用を防ぐために、あえて紙のラベルには印字せず、裏側の二次元バーコードや電子データ(EAD)の中にだけ格納して送信する設計になっていることがあります。

なので、私はいつもこう考えています。「画面上で間違いなく入力して保存したなら、印字されていなくてもデータは飛んでいるはずだ」と。

もちろん、念のためにインボイスの備考欄に小さく記載しておくのは保険としてアリですが、あくまで本命は「マイページ上でのデータ入力」です。

※各国の郵便事情は頻繁に変わります。フランス宛てなどは特に厳しく、手書きの追記だけでは通関できない事例も報告されています。

必ず電子データの入力を最優先してください。

FedEx・DHLのIOSS対応

クーリエ(国際宅配便)であるFedExやDHLは、郵便以上にデジタル化(ペーパーレス化)が進んでいます。

彼らのシステムは、通関手続きをスムーズにするために最適化されているので、ここでの入力ミスは致命的です。

FedExの考え方

FedExには「ETD(Electronic Trade Documents)」という、紙のインボイスを出さずに電子データだけで通関する仕組みがあります。

出荷作成ツール(FedEx Ship Managerなど)を使う際、「Tax ID」や「IOSS」、「Tin type」といった項目が出てきます。

ここで「IOSS」を選択し、番号を入力します。これをやらないと、現地でFedExが輸入許可を取る際に「関税未払い」として処理し、その立替手数料も含めてバイヤーに請求書を送ってしまいます。

これが一番揉めます。

DHLの考え方

DHL Expressも同様に「PLT(Paperless Trade)」が主流です。

DHLの作成画面(MyDHL+など)では、インボイス設定の箇所に「Tax ID / VAT No」等の入力欄があります。

eBayのIOSS番号はここに入力します。

私はDHLを使うとき、特に品名(Description)とHSコードの整合性もかなり丁寧にチェックします。

DHLの通関士は優秀ですが、書類不備にはシビアです。

IOSSがあるなら、インボイス上の「Terms of Trade(取引条件)」がDAPであっても、VATは徴収済み(Pre-paid via Marketplace)であることを示すデータフラグが立つように入力するのがコツです。

【重要】手数料の存在

クーリエの場合、もしVATの処理がうまくいかず現地で課税されると、税金そのものに加え、配送会社の手数料(Admin Fee / Disbursement Fee)が1,000円〜2,000円程度乗っかってきます。

バイヤーからすると「eBayで払ったのに、さらに税金と謎の手数料まで取られた!」と激怒案件になるので、IOSS入力は本当に慎重に行ってください。

VAT二重請求の返金手順

どれだけ気をつけても、現地の税関職員のミスやシステムの連携エラーで、「VAT二重請求」は起きてしまいます。

これはもう、交通事故のようなもので、完全にゼロにはできません。

大事なのは、起きたときに慌てず騒がず、淡々と処理することです。

まず最初にやるべき判断

バイヤーから「税金を請求された!」とメッセージが来たら、まず謝罪しつつ、状況を確認します。

そして私は基本的に、「可能なら一旦支払って受け取ってもらえますか?」とお願いします。

なぜなら、ここで「払いたくない」と言って受取拒否(Refused)されると、荷物が返送されてくるのですが、その返送料(Return shipping)は莫大です。

さらにeBay上では「バイヤー都合の拒否」としてセラー保護の対象になることもありますが、トラブルが長引くのは精神衛生上よくありません。

バイヤー向けの実務フロー(返金申請の案内)

バイヤーが二重に支払ったVATは、eBayから返金してもらえます。

セラーの懐から出す必要はありません(※場合によるが、基本はeBayの徴収分なので)。以下の手順をバイヤーに案内してあげてください。

- 1. 証拠の確保:現地で支払った際の領収書や請求書の写真を撮ってもらう。

- 2. eBayの証明:eBayの注文詳細ページ(Order Details)にある、VAT徴収額が記載された部分(Tax Invoice)をスクショする。

- 3. カスタマーサポートへ:上記2つの画像を添えて、eBayのカスタマーサポートへ「IOSSで支払い済みのはずだが、二重に請求されたので返金してほしい」と連絡してもらう。

このフローをテンプレート化しておくだけで、「ああ、このセラーはちゃんと分かっているな」と信頼され、ネガティブフィードバックを防ぐことができます。

「二重請求の解決は『証拠セット』が命」です。

口頭で文句を言っても返金されませんが、書類が揃えばeBayはスムーズに返金処理をしてくれます。

eBayのヨーロッパの関税を攻略するまとめ

長文にお付き合いいただき、ありがとうございました。

ヨーロッパの関税・VAT周りは本当に奥が深く、そして面倒くさいですよね。

でも、ここまで読んだあなたなら、もう「何が分からないか分からない」状態は脱しているはずです。

最後に、私がトラブルを減らすために日々意識している「3つの鉄則」をまとめておきます。

- 1. 基準値の混同を避ける

EUの「150ユーロ」と、イギリスの「135ポンド」。この数字の境界線を常に意識し、ギリギリを攻めないこと。 - 2. IOSSは「印字」より「データ」

箱に書くよりも、発送ツールの入力欄を埋めることに全力を注ぐこと。EAD(電子通関データ)こそが現代のパスポートです。 - 3. トラブルは「フロー」で解決

二重請求は起こり得るものとして準備し、「受取→証拠確保→eBay申請」の案内をコピペで送れるようにしておくこと。

税金や通関は、法律や情勢によってコロコロ変わります。

この記事の内容は、執筆時点での一般的な実務目安です。

実際の発送においては、必ずeBayの公式アナウンスや、利用する配送会社(日本郵便・FedEx・DHL等)の最新マニュアルを確認するようにしてください。

迷ったときは、自己判断で突っ走るよりも、税関や税理士、あるいは経験豊富なロジスティクスの専門家に相談するのが、結果的に一番安上がりで安全な投資になりますよ。

さあ、これでヨーロッパへの発送も怖くありません。

自信を持って、あなたの素晴らしい商品を世界へ送り出してください!

▼参考資料に▼